6月8日夜は、「生命保険の買い取り」の勉強会を行います↓

6月8日勉強会「生活の安心を確保する新たなしくみ~生命保険の買取りについて~」 | 労働者協同組合 ワーカーズ葬祭&後見サポートセンター 結の会 (yuinokai-roukyou.com)

講師の濱崎研治さんの記事です↓

突然の病気やケガ等で働けなくなり治療費や生活費に困窮したとき、有効な手段の一つが、加入中の「生命保険」を売却してまとまったお金を得ることができる「生命保険の買取」です。

イギリス・アメリカでは生活が困窮したときのセーフティネットの一つとして根付いており、日本でも最近、注目され始めています。

本記事では、今後、わが国で「生命保険の買取」が普及していくうえで想定される課題と、その解決の方向性について解説します。

日本では保険営業マンも知らない「生命保険の買取」という選択肢

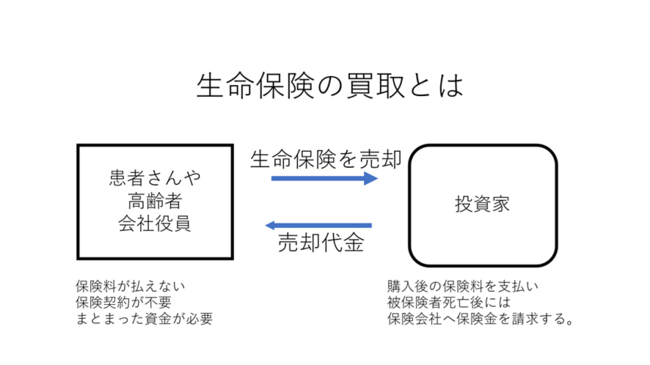

「生命保険の買取」は、保険契約者(売主)が、加入済みの生命保険契約を第三者(投資家)に対し「解約した場合に返ってくる解約返戻金より高い額」かつ「亡くなったときに受け取れる死亡保険金よりも低い額」で売却するというものです(【図表1】参照)。

【図表1】「生命保険の買取」のイメージ

これによって、売主は数百万円~数千万円のまとまったお金を得ることができ、そのお金を医療費や生活費等に充てることができます。

「生命保険の買取」は、イギリスで約150年前から始まり、アメリカでは1980年代末のエイズ患者の急増に端を発して発展しました。現在では、ドイツ、オーストラリア、ニュージーランド、シンガポール、マレーシアなどでも行われています。

日本の保険法にも「保険金請求権の譲渡」の規定があり、これに基づき「生命保険の買取」を実現することができます(保険法47条)。

ただし、この規定は広く知られているとはいいがたく、保険の営業マンでさえ大多数が知らないのが現状です。

また保険業界も消極的であり、業界内外で譲渡規定の認知度を上げようという動きはみられません。

アメリカでは、2007年にカリフォルニア州で、保険契約が譲渡可能であることを保険代理店が伝えなかったことが「詐欺的隠蔽」にあたるとして、裁判が提起されました。

結果は和解という形で決着しましたが、和解にあたって裁判所は、「保険会社が保険契約者に譲渡できるという選択肢を開示しなかったとき、保険契約者と保険金受取人の両方に金銭的な損害が生じる可能性がある」と認めました。

「モデル法」にみる被保険者への通知義務

上述の裁判について解説する前提として、アメリカでは州ごとに生命保険を規制する法律があります。

この州法のお手本になる「生命保険消費者情報開示モデル法」(以下「モデル法」と略)を提供しているのが、NCOIL(National Council of Insurance Legislators)という組織です。

「モデル法」は2010年に発表されたものであり、以下の場合に書面で通知しなければならない事項が定められています。

・被保険者が60歳以上、または被保険者が終末期疾患/慢性疾患であることを知っているとき

・保険契約者が保険契約の全部または一部の解約の請求をしてきたとき

・保険契約者がリビング・ニーズ特約の請求を行ったとき

たとえば、特約として利用可能なリビング・ニーズ契約、慈善団体への保険契約の寄付について、約款に基づく保険契約の変更などで、保険契約の買取が可能なことや買取後も保険契約が継続することを通知するよう義務付けられています。

「モデル法」で通知を義務づけられている事項としては他に、定期保険から終身保険への「変換」を行う権利(コンバージョン権)もあります。

筆者は多くの患者さんから終身保険へのコンバージョンについて相談を受けてきましたが、日本ではコンバージョンできない保険会社が限られているように思います。

今後、コンバージョンがもっと知られ、普及するべきだと思います。

保険会社が保険契約者に訴えられた裁判

アメリカでは、生命保険契約の売却が可能であることを保険外務員が説明しなかったことが「詐欺的隠蔽」にあたるとして、2014年にカリフォルニア州で裁判が起こりました。

というのは、カルフォルニア州は前述のNCOILが2007年に発表した生命保険消費者情報開示モデル法を採用していなかったのです。当時、このモデル法を採用していたのは7州しかありませんでした。

高齢の夫婦が2004年に保険金700万ドルの生命保険に加入し、これまで数10万ドル超の保険料を支払ってきました。

しかし、運用の結果が思わしくないため、担当の外務員に今後の対応策を尋ねたところ、外務員はそのまま保険料の支払いを続けるか、あるいは部分解約(保険金の減額)しかないと回答しました。

結果として、夫婦は保険金700万ドルのうち500万ドル分を部分解約して、最終的に保険金を200万ドルにすることとしました。

ところが、あとになって、夫婦は部分解約した保険金500万ドル相当の部分は投資家に売却できることを知り、外務員から説明がなかったことによる損害が生じたとして、保険会社を訴えました。

この裁判は全米中で話題になり、最終的に和解による解決となりました。

この和解にあたって裁判所は、保険会社が保険契約者に譲渡できるという選択肢を開示しなかったとき、保険契約者と保険金受取人の両方に金銭的な損害が生じる可能性があることを認めました。

日本国内においても、保険の営業マンはこの裁判に注意する必要があります。

顧客にとって有益であると思われる選択肢の説明を怠ったとき、その責任を誰が負うかを会社の上司に尋ねてみる価値がありそうです。

転売目的の保険契約を防ぐためのルール

アメリカでは2000年代後半、保険外務員が金融業者と手を組んで高齢者に声をかけ、買取り会社への売却を目的として保険を勧誘するSTOLI(Stranger-Originated Life Insurance)が多発しました。

こうした場合の保険契約は死亡保険金が高額であることが多く、日本円にして数十億円にのぼるケースもありました。

2005年から2010年の間に150件以上のSTOLI訴訟が起こっていますが、その多くは保険会社が提訴したものです。

制度の悪用を防ぐため、「モデル法」に以下の事柄が定められました。

・保険加入から5年間は売却禁止

・保険契約者の買取契約の取消し可能期間を売却代金の受領日から 15 日を30 日へ延長

・プロバイダーとブローカーの資格要件に保証金 25 万ドルの供託を設定

・保険の募集広告に「無料」「保険料支払い費用ゼロ」といった表現を用いることを禁止

また、これらに違反した場合は、民事上の責任を問われるだけでなく刑事罰も科せられると規定しています。

保険契約者の権利を守るためのルール

上記のように、保険契約の売却は加入から5年間は禁止されているのですが、実際にはその禁止期間の間に余命宣告を受けることもあります。

また、受取人に指定していた家族が亡くなって、保険契約を継続する意味を失うこともあるでしょう。

そこで設けられているのが「売却禁止期間の除外規定」です。保険契約者がプロバイダーに対して以下の事項を証明できれば、売却禁止期間の制限は除外されます。

・保険契約者または被保険者が末期または慢性疾患であること

・保険証券の発行時点でバイアウトなどによって保険契約者または被保険者が保有していた株式を売却した場合

・配偶者が死亡した場合

・保険契約者が配偶者と離婚した場合

・定年退職した場合

・身体的または精神的障害があり常勤雇用を維持できないと医師が判断した場合

・裁判所が保険契約者の破産を認め、更生を求める申立を承認し、保険契約者の資産を管財人に指定する判決が下った場合

個人投資家が詐欺に遭わないためのルール

アメリカでは個人投資家を標的とした大規模な買取詐欺事件も起きました。

被害者29,000人以上、損失額は10億ドル以上。

被害に遭った人のほとんどが、高齢の退職者で、老後に備えた貯金を生命保険の買取会社にだまし取られました。

そのからくりは、買い取った保険契約の保険料に充てる資金として個人の投資を募るというもので、集めた資金は買取会社を名乗る企業の役員の遊興費に消えていました。

1990年代にはこのように個人投資家が生命保険の買取市場に押し寄せたためにトラブルが多発し、以来、業界団体はプロバイダーに対して個人投資家からの投資を受け入れないよう指導しています。

個人情報保護のルール

生命保険の買取にあたっては、被保険者の医療情報や財務情報といった個人情報が必要になります。

ただし、これらの情報をもとに身元を特定されたり拡散されたりすることを防ぐ必要があります。

そこで、保険契約者とプロバイダーは事前に書面で情報開示についての合意を交わします。当然ですが、プロバイダーには守秘義務が課されます。

医療情報等は、プロバイダーやブローカーにとって、健康状態を判断する目的で接触する必要があるものですが、それ以外の金銭的利害関係をもつ者には開示されません。

まとめ

ここまで「生命保険の買取」について、日本への導入を念頭に、想定される課題とその解決法を述べました。

筆者は、患者(生命保険の契約者・被保険者)のために「生命保険の買取」が日本でも普及するよう願い、機会をいただいて、このしくみの解説などをしています。

次回は、これまで筆者が行った講演等における質疑応答をもとに「生命保険の買取FAQ」をまとめます。

濱崎研治 株式会社リスク・マネジメント研究所代表取締役