6月8日夜は、「生命保険の買い取り」の勉強会を行います↓

6月8日勉強会「生活の安心を確保する新たなしくみ~生命保険の買取りについて~」 | 労働者協同組合 ワーカーズ葬祭&後見サポートセンター 結の会 (yuinokai-roukyou.com)

講師の濱崎研治さんの記事です↓

「余命の限られたHIV患者」に救済を…1980年代末期のアメリカで「生命保険の買取」ビジネスが始まったきっかけ | 幻冬舎ゴールドオンライン (gentosha-go.com)

突然の病気やケガ等で働けなくなり治療費や生活費に困窮したとき、有効な手段の一つが、加入中の「生命保険」を売却してまとまったお金を得ることができる「生命保険の買取」です。

イギリス・アメリカでは生活が困窮したときのセーフティネットの一つとして根付いており、わが国でも最近、注目され始めています。

しかし、イギリス・アメリカにおいてでさえ、普及に至るまでには様々な問題が克服されなければなりませんでした。

「生命保険の買取」誕生当初は英米でも逆風が

近代生命保険は今から約260年前、イギリスで誕生しましたが、その後100年ほどの間は人間の生命にお金を掛けることへの社会的宗教的な抵抗が続き、なかなか受け入れられませんでした。

「生命保険の買取」も誕生当初、同じように逆風を浴びました。

人命を投機の対象にするとは倫理にもとる、という考えは社会に根強く、また生命保険業界内では保険会社の利益を損なうものとして捉えられていたのです。

生命保険の買取の起源は、イギリスで1844年から取引が始まったTEP(traded endowment policy)事業までさかのぼることができます。

けれども、患者救済策としての生命保険の買取が脚光を浴びるのは、1980年代後半(アメリカ)まで待たなければなりませんでした。

余命の限られたエイズ患者のために「生命保険の買取」の会社が設立

現在の生命保険の買取ビジネスの原形は、1989年4月に全米で初めて設立された生命保険契約の買取会社「Living Benefits」にみることができます。

会社設立のきっかけは、創業者のRob T. Worley Jr.がある日、ラジオのトークショーで聞いた、余命6か月と告知されたエイズ患者の話でした。

その患者は、「死ぬまでにしたいことや見ておきたい場所がある」と、加入済みの10万ドルの生命保険を返上する代わりに5万ドルの支払いを求めました。

生命保険会社にとっては5万ドル分セーブできると交渉しましたが、保険会社からは断られました。

地域の銀行でも、人命に投機することは連邦銀行法に違反するとして拒否されました。

Rob T. Worley Jr.はいくつかの保険会社に確認したところ、同じような申し出が1週間に4件ほどあると知りました。

そこで、なんとか彼らを救済できないかと考え、著名な法律事務所に相談しました。

その法律事務所は1年半に及ぶ調査検討の結果、末期患者の保険契約を買い取る会社を設立することは可能だとの結論を出しました。

Rob T. Worley Jr.が設立した会社に照会のあった患者の90%がエイズ患者、残り10%ががん患者であったといわれています。

当時の報道には、こうして設立されたLiving Benefitsは2か月余りで計850万ドルを支出して71件の保険契約を買い取り、さらに69件の買取希望を抱えているとあります。

どんな疾患にも適用されるリビング・ニーズ特約の登場

「生命保険の買取」がHIV患者のために開始されたのは、1990年の生命保険の「リビング・ニーズ特約」の拡充とほぼ時を同じくしています。

1990年当時はまだ、HIVに感染した場合、エイズの発症を止める治療法も、エイズ発症後の治療法もなく、エイズと診断されたら後はただ死を待つばかりという状況でした。

もちろん、生命保険会社も、エイズ患者からの一時金支払い要求が急増するのに対し、手をこまねいていたわけではありません。

それまでにも余命24か月以内あるいは重度の障害を負った際に一時金を支払う早期給付特約(Accelerated Benefits Riders)はありましたが、給付対象になる疾患にエイズは含まれていませんでした。

そこへ1990年、疾病の種類を問わず、医師の余命診断をもって一時金を支払うリビング・ニーズ特約を最初に発売したのが、プルデンシャル保険会社でした。

今では、アメリカの多くの保険会社が、リビング・ニーズ特約において余命12ヵ月と診断された場合に一時金を支払うこととしています(日本は6ヵ月)。

「生命保険の買取」を認める法的根拠となった1911年の連邦最高裁判決

Rob T. Worley Jr.が「生命保険の買取」を業とする会社を興した際、根拠としたのは、1911年の連邦最高裁の判決でした(Grigsby v. Russell事件判決)。

事案の概要は、手術が必要ながん患者から、生命保険の保険金請求権を医師に売るので死亡時に支払われる保険金で手術の費用を賄いたいともちかけられ、医師がそれを受け入れ施術し、1年後に患者が死亡したあとで、保険会社に対し保険金請求を行ったというものです。

これに対し、患者遺族が法廷において、医師と患者との間には「被保険利益」が存在しないと主張したのです。

この事件で、アメリカ連邦最高裁は、医師側を勝訴させる判決を下しました。判決にはこう書かれています。

「合理的な安全性が許す限り、生命保険契約に『財産の通常の特性』を与えることが望ましい。そのような利害関係をもつ者以外に売却する権利を否定することは、保険契約者の手にある契約の価値を著しく低下させることになる」

この判示は、生命保険契約は他の資産と同じように売却や購入ができるということを意味しています。

これが生命保険の売買を法的に認める根拠となったのでした。

買取ビジネス草創期は問題噴出

生命保険の買取は、新規ビジネスとして賛否両論さまざまな報道がなされ、比較的短期のうちに、儲けの出るビジネスとしてにわかに脚光を浴びました。

新規参入も多く、なかにはドイツ銀行やクレディ・スイスといった大手金融機関もありましたが、それ以外にも生命保険事業に無縁の起業家までもが名乗りを上げて乱立しました。

ほどなくして玉石混交の市場となっていき、個人投資家を募っては行き詰まり苦情が殺到するなど、トラブルが続出するようになりました。

消費者保護、投資家保護の観点から関連法規が何度も改正され、規制が整うにつれ、一時期は数百社を超えていた買取会社は次第に減っていき、現在も残っているのは10社に満たないほどになっています。

買取ビジネスのプレイヤー:アメリカの場合

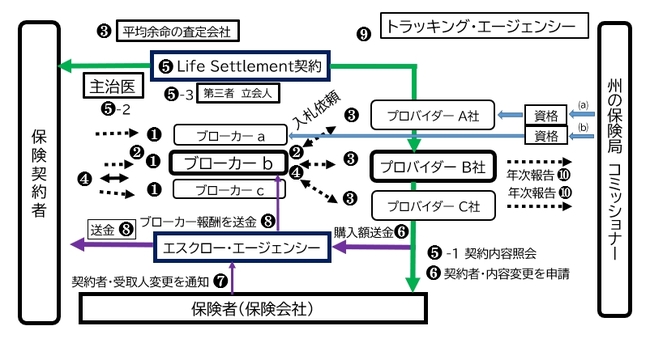

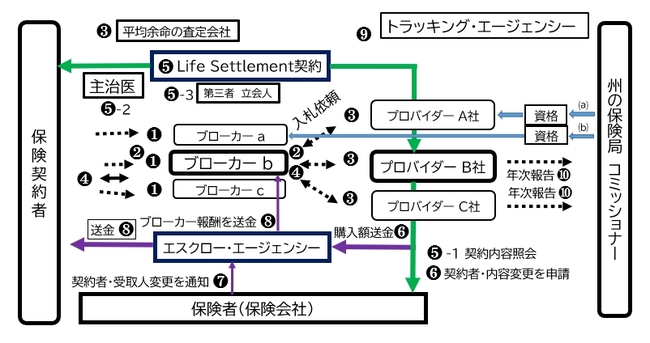

アメリカでは、その時々に起こったトラブルに対応して規制を整えながら、ビジネスの形ができあがっていきました。【図表】に沿って説明しましょう。

【図表】「生命保険の買取」のプロセスとその関係者

保険契約者は、生命保険契約の売却を決めたら「保険外務員」や「ブローカー」に相談します。

アメリカの一部の州では、保険外務員は生命保険買取の売却の仕組みや方法などについての知識を持つことが推奨されており、取引業務を係わるときは州の保険局に届けなければならないとされています。

また、「ブローカー」とは、州の保険局からブローカー資格を取得した業者で、保険契約者と受託者義務を伴う委託契約を結び、生命保険を買い取るプロバイダーとの仲介をします。

ブローカーは受託者義務を果たすため、少なくとも2つ以上の投資機関から購入オファー(入札)を取り付けなければなりません。その報酬や手数料は保険契約者から支払われます。

「プロバイダー」は、生命保険買取に入札して買い取り、それ以降は生命保険料を支払い、契約者の死亡時に保険請求権を行使します。

これもブローカーと同じく、州の保険局からプロバイダー資格を取得した機関に限られます。

プロバイダーは入札にあたり、複数の平均余命の査定会社に査定を依頼します。

州の保険局のコミッショナーは、ブローカー、プロバイダーの免許交付、一時停止、取消、更新拒否の権限をもつほか、監督権限ももっています。

なお、州の保険局は個人がプロバイダーになることは認めません。

なぜなら、かつて多くの個人投資家がプロバイダーとしてこの取引に参入し様々な詐欺事件が起こったからです。

「エスクローエージェンシー」は、商取引の安全性を担保する第三者としての預託機関です。

プロバイダーからいったん買取代金を預かり、プロバイダーが保険契約者あるいは保険金受取人になったことを確認したうえで保険契約者やブローカーに送金を行います。

なんらかの事情でプロバイダーが契約者や受取人になれない場合には送金を中止します。

現在のアメリカにおける「生命保険の買取」の取引状況

1990年代に勃興した「生命保険の買取」ビジネスですが、その後、HIVに感染してもエイズの発症を抑えられるようになり、そちらのニーズは縮小していきました。

他方で、慢性疾患や高齢者の費用をまかなう手段としての利用が拡大し、現在に至っています。

並行して、資格制度、余命査定、開示義務、第三者立会人、エスクロー制度の導入など公的なルールが整備され、2018年にあるプロバイダーが発表した統計によれば年間の買取件数は2,722件、1件あたりの死亡保険金は124万ドルとなっています。

また、アメリカの生命保険買取業協会(LISA:Life Insurance Settlement Association)が2022年5月に発表したところによると、2021年にLISAの会員企業に譲渡された生命保険の買取額は総計7億5,000万ドル以上にのぼり、これが仮に失効・解約となった場合には9,600万ドルにしかならなかったとのことです。

つまり、消費者は解約返戻金の平均7.8倍を受け取ることができたということになります。

なお、制度が整った現在ではトラブルもほぼなくなり、2012年~2018年の間にアメリカの金融庁へのクレームは2件しか記録されていません。

その2件も、内容は「保険会社が怠慢すぎる」というものでした。

まとめ

アメリカではエイズ患者からのニーズに応える形で生命保険の買取市場が生まれ、取引を重ねる中で次々と勃発するトラブルに対応してルールが整っていきました。

日本国内にもまとまった資金が必要だ、月々の保険料の支払いに窮している、介護準備資金が不足しているという人は大勢います。

これまでアメリカが経験したさまざまな問題は、これから本格的に生命保険の買取ビジネスが求められる日本にとっても課題となってくるものです。

次回は、先行するアメリカを例に、生命保険の買取が日本で定着するための課題を洗い出します。

濱崎研治 株式会社リスク・マネジメント研究所代表取締役