6月8日夜は、「生命保険の買い取り」の勉強会を行います↓

6月8日勉強会「生活の安心を確保する新たなしくみ~生命保険の買取りについて~」 | 労働者協同組合 ワーカーズ葬祭&後見サポートセンター 結の会 (yuinokai-roukyou.com)

講師の濱崎研治さんの記事です↓

「家計破綻・老後破産」を防ぐ、意外な「家計の埋蔵金」…数百万円~数千万円を手にできる新たな方法とは | 幻冬舎ゴールドオンライン (gentosha-go.com)

人生100年時代、誰しも、ある日突然、事故で重度の障害を負った、治療法のない難病に罹った、がんと診断された…などで働けなくなり、治療費や生活費等に困窮するリスクがあります。

「老後破産」の問題もあります。

そんなとき、まとまったお金を手にするために、昔入った「保険」が意外な形で役に立つ手段があります。それが「生命保険の買取」です。

日本ではまだほとんど知られていないこの方法について徹底解説します。

むかし入った生命保険には「隠されているもう一つの財布」がある

たとえば、交通事故で下半身不随になったり、進行性の難病に罹ったり、がんと診断されたりして仕事を辞めざるを得なくなったという人が、皆さんの周りにも一人二人いらっしゃるのではないでしょうか。

2025年には65歳以上の高齢者が30%に達するというこの日本社会。

人生、長くなればなるほど何が起こるかわかりません。

いつ誰に起こるかもしれない不測の事態に備え、多くの人は生命保険に加入しています。

そしていざ、本当に困ったとき、自分がこれまでに掛けてきた生命保険からお金を受け取る方法としてまず思い浮かぶのは、「解約」、あるいは「契約者貸付」、余命を宣告された場合などに有効な「リビング・ニーズ特約」といったところでしょう。

しかし、ここにもう一つ、「生命保険の買取」という選択肢があることを、ぜひ知っていただきたいと思います。

この仕組みを知ると、いま入っている生命保険には「隠されているもう一つの財布」があることが納得できるはずです。

この仕組みは個人だけでなく、法人でも利用できます。

加入している生命保険を「売る」ことができる

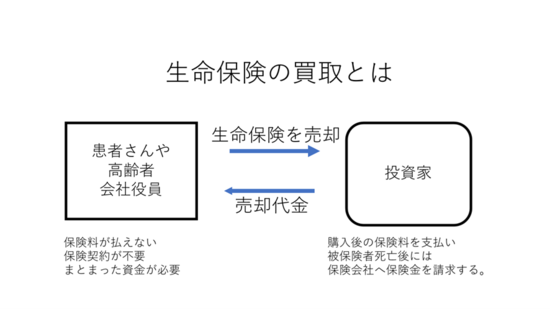

「生命保険の買取」とは、保険契約者が加入済みの生命保険契約を第三者の投資家に売却することです。売却金額は、解約返戻金より高く、かつ死亡保険金を下回る額となります。

売主である保険契約者は、生命保険を買い取ってもらうことにより、一括して現金を受け取ることができるばかりか、以降、保険料を支払う必要もなくなります。

一方、生命保険契約を買い取った投資家は、以後の保険料を支払い、被保険者が死亡したときに死亡保険金を受け取ります(【図表1】参照)。

【図表1】生命保険の買取のイメージ

生命保険の買取が選択肢になるとき

生命保険の買取が有効なのは、たとえば以下のようなケースです。

「自分が死亡したとき、家族の生活と子供の教育資金を確保するために」と、何年も前に生命保険に加入していた。ところが重い病にかかり、思うように働くことができず収入が激減。

毎月の保険料と治療費の支払いが家計の大きな負担となっている。何とか今の困窮から抜け出したい。

生命保険を活用しようとする場合、ふつうに考えつくのは冒頭に記したとおり、(1)出費を減らすために保険を解約して「解約返戻金」を受け取る、(2)保険契約から「契約者貸付」を受ける、(3)死期が迫ってから「リビング・ニーズ特約」により保険金を受け取る、の3つです。

しかし、これらの方法はいずれも解決になりません。

すなわち、(1)「解約返戻金」は多くの場合、わずかな額しか受け取れません。(2)「契約者貸付」で受けられる額は解約返戻金の一部に限られます。(3)「リビング・ニーズ特約」は死期が6か月以内に迫ったときにしか使えません。

しかも、保険料の支払いが滞ると、2か月後には保険契約が失効してしまいます。銀行や貸金業者は、生命保険を担保とする借入に応じてくれません。

生命保険の買取は、こういったときに、最後の手段として機能します。

生命保険が無駄になる…「解約」と「失効」の実態

生命保険の「解約」と「失効」は、保障が消滅することを意味します。

それは家族のライフプランの崩壊でもあると言えます。

2019年度に死亡保険金が支払われた件数は78万件、保険金額は3兆円でした。

これに対し、解約と失効の件数は合わせて869万件。死亡保険金は44兆円でした。

つまり、死亡により支払われた件数の10倍以上の保険契約が、解約・失効により失われているのです(【図表2】参照)。

【図表2】生命保険協会資料 契約成績一覧表(2019年度) 個人保険生命保険協会統計資料より

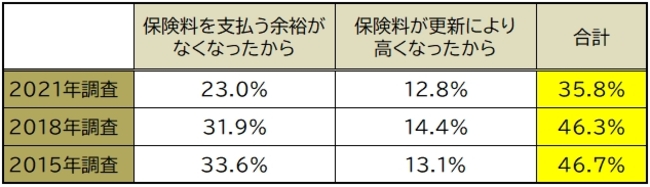

また、解約・失効の理由をみると、2021年では「保険料を支払う余裕がなくなったから」「保険料が更新により高くなったから」の合計が35.8%となっています(【図表3】参照)。

心ならずも大病を患い、経済的に窮すると、保険料の支払いも困難な状態となり、解約したり、失効させたりせざるをえなくなる可能性があるということです。

【図表3】生命保険の解約・失効の理由生命保険文化センター 2021年(令和3年)度「生命保険に関する全国実態調査」より

生命保険の売買が制度化されている国も

このようなことは、日本国内に限らず、世界中で起きています。しかしイギリス、アメリカ、ドイツなどでは、解決策が制度として用意されていて、たとえば、以下のようなときに生命保険の売買が利用されています。

・保険料を支払う余裕がなくなったとき

・生命保険契約が不要になったとき

・長期介護や医療費の増加に備えるとき

・その他の出費のためにまとまった資金が必要になったとき

・法人が廃業やM&Aを原因として(生命保険を)処分するとき

個人でも法人でも有用

生命保険の買取は、個人、法人のいずれにとっても有用です。個人、法人のそれぞれについて、生命保険の買取が有用なものとして機能するケースを紹介します。

◆個人にとって有用なケース

まず、個人の生命保険の買取が有用であると想定されるのは、被保険者ががんや心臓疾患、糖尿病などの慢性疾患に罹った場合や高齢者の場合で、以下のような事情があるケースです。

・病気になったことで仕事を失ったが、QOL(生活の質)を改善したい

・健康保険の適用外の医療、介護サービス等を受けたい

・難病と診断されたが、ひとりで自立生活をしたい

・家族との思い出作りに旅行したい

・配偶者との死別や離婚により保険が不要となった

◆法人にとって有用なケース

法人の場合は、経営者を被保険者として加入した保険(法人保険・経営者保険)の被保険者が高齢で、以下のような事情があるケースです。

・運転資金を確保したい

・銀行借り入れの保証に自宅が担保として提供されているのでこれを外したい

・廃業する予定なので生命保険が不要となった

・動ける間に取引先との関係を清算したい

・M&Aをしたい

まとめ

「生命保険の買取」は、病気になって経済的に困窮した場合などにきわめて有用な手段の一つであるといえます。

しかし、「そんな話は聞いたことがない」という人が大半だと思いますし、「本当にそんなことができるのか」と半信半疑な人もいるでしょう。

イギリス、アメリカで始まり実際に利用され救われた人々がいると知っても、日本ではどうなのか? という疑問がわいて当然だと思います。

そこで、次回は、日本で実際に行われた「生命保険の買取」の例をご紹介します。

濱崎研治 株式会社リスク・マネジメント研究所代表取締役